美股,即美国的股市,是指在美国上市的公司股票的交易市场。美国股市主要包括纽约证券交易所、纳斯达克交易所和美国证券交易所。

本页面主要目录有关于美股的:股票、证券市场、发展历史、美股特点、上市条件、美股开户、股票交易、监管体系、相关事件等介绍

美股,即美国的股市,是指在美国上市的公司股票的交易市场。美国股市主要包括纽约证券交易所、纳斯达克交易所和美国证券交易所。

本页面主要目录有关于美股的:股票、证券市场、发展历史、美股特点、上市条件、美股开户、股票交易、监管体系、相关事件等介绍

美股

周一至周五

道琼斯工业指数、纳斯达克指数和标普500指数

纽约证券交易所、纳斯达克交易所和美国证券交易所

美国股市最早可以追溯至1725年。1790年,美国第一家股票交易所——费城股票交易所成立,意味着美国资本市场的正式起步。1792年5月17日,美国纽约的24家股票经纪商签订《梧桐树协议》,又25年后,纽约证券交易所成立,标志着美股成为了较为正式的证券市场。再经过19、20两个世纪的发展,美国股市历经数轮牛熊,逐渐演进成为全球最大的资本市场。

美国股市的运行受到美国证券交易委员会(SEC)、美国金融业监管局(FINRA)和美国财务会计准则委员会(FASB)的监管。美股的知名上市公司包括苹果、微软等,知名中概股包括阿里巴巴、京东等。

股票(share),是经济学概念,是指股份有限公司在筹集资本时向投资者发行的股份凭证。是有价证券的一种主要形式,也是用于证明投资者股东身份并且获得股利的权益凭证。

证券市场是指股票、债券、投资基金份额等有价证券发行和交易的场所,是市场经济发展的产物,为解决资本供求矛盾以及流动性而产生的市场。股票市场是让已经发行的股票转让、买卖及流通的场所,一般分为股票发行市场和股票交易市场两部分。

美股的发展分为三个主要阶段,分为18世纪初期美国证券市场的建立、19世纪美国证券市场的不断成长和20世纪30年代后的美国证券市场的不断发展。

追溯探源

美国最早的证券交易可追溯到1725年的商品拍卖, 包括小麦、烟草等,有些来自欧洲的证券被带到美国一同拍卖。不过,还没有专业的金融市场和专业交易经纪人。

费城股票交易所建立

1790年,美国第一家股票交易所——费城股票交易所成立,这意味着美国资本市场的正式起步。在欧洲殖民美洲时期,东海岸的港口城市经济发展迅速,而费城是当时经济最为发达的港口城市。费城交易所建立的10年内,费城一直都是美国的首都,是美国最重要的商业和政治中心,也是许多美国金融机构的诞生地。随着美国第一银行的1000万美元的IPO,美股市场迎来一轮投机潮。

《梧桐树协议》

交易市场活跃给经纪商们带来繁荣,为避免同行之间开始价格战,1792年5月17日,美国纽约的24家股票经纪商在华尔街68号门外的一棵梧桐树下订立协议,被称为《梧桐树协议》,签订25年后,纽约证券交易所成立,这标志着美股成为了较为正式的证券市场。

经历18世纪末期的短暂繁荣,直到19世纪30年代前,市场持续低迷。随着后来美国的西部开发及工业化进程,市场再度出现几次高潮。

纽约成为美国证券市场中心

1825年,纽约伊利运河成功通航,美国五大湖和大西洋水域被连接起来,纽约就此成为重要交通枢纽。这也引发运河概念股的炒作潮,给美股市场带来了首个牛市。19世纪30年代,纽约成为美国最大的证券交易市场,不过费城、波士顿等地方的交易市场还保持着相当大的独立性。19世纪50年代,电报的发明,使得即时通讯快速发展,自此纽约在美国证券市场的中心地位开始逐步确立。

工业股的牛市

19世纪30年代,美国经济发展使得铁路建设加快,而这正需要大量资金,证券市场为铁路建设提供大量资本。从1830年开始的最早的铁路股票“Mohawk and Hudson Railroad”开始,各种铁路、运河、银行争相来纽约交易所上市,直到美国南北战争时期,铁路证券已占到美国证券市场的三分之一。再加上欧洲投机资金流入,这些股票数月便翻倍。铁路产生的巨大融资需求使得相关股票和债券成为了资本市场主要的投资品种。

19世纪50年代,美国加利福尼亚的金矿投机开始,这也让矿业类股票和铁路股票成为热门,证券市场交易活跃,甚至达到疯狂地步。

19世纪60年代,美国南北战争使得黄金、商品、证券等交易陷入投机,美国各地为应对战争大量发行债券,甚至引发了黄金热潮。战争期间至少有包括纽约证券交易所在内的四家交易所运营。

19世纪70年代,美国进行西部大开发,工业化进程不断推进,各种制造业的发展以及公司数量、组织形式的变化,都刺激了美股的发展。随之而来的电话交易更是扩大了市场交易,纽约交易所的会员增加到1600个。

大萧条时期

20世纪30年代,经济危机席卷世界,这史无前例的危机被人称为大萧条(Great Depression)。再加上股票市场此前大量杠杆交易、信用交易,这几次疯狂投机活动最终崩溃,证券市场恶化进一步伤害经济,也让政府认识到对金融行业监管的重要性。大萧条后数十年时间,美国金融监管系统不断改进升级,形成具有美国特色的双轨银行制度、双线多头的金融监管模式,还通过《1933 银行法》(格拉斯-斯蒂格尔法)等法律文件加强市场监管。

罗斯福新政至第二次世界大战

面对世界经济大萧条,时任美国总统的罗斯福一上台就开始施行两个“百日新政”,这一系列政策包括金融业、农业、工业和社会保障等各个方面。在罗斯福新政后,经济逐渐恢复,美国证券市场也逐渐回暖,股市于1932年年中触底反弹,并持续上涨至37年初。

第二次世界大战爆发前夕,美国经济逐渐陷入衰退,美联储于开始施行紧缩政策,美股应声下跌,1937年至1942年,美国经历了历史上最长时间的熊市。第二次世界大战随着美国海军取得太平洋战区主动权,美股再度上扬。

第二次世界大战至今

美国在二战中因军需刺激大发“战争财”,因战争延缓的设备更新、公用事业、居民部门生活恢复等需求,再加上战后其他国家的经济恢复,大量的需求刺激了美国经济的发展,进而推动美股进入有史以来最长的牛市。1954年,道琼斯指数突破1929年新高,进入60年代,更是出现长达106个月的经济扩张期。不过,随着经济放缓、美联储加息,美股表现渐差,1960年的美元危机使得美股震荡调整。虽然电子交易使得市场短期回温,不过随着肯尼迪上任美国总统、美联储再度大幅加息,市场进入“肯尼迪暴跌”,美股再度进入熊市。

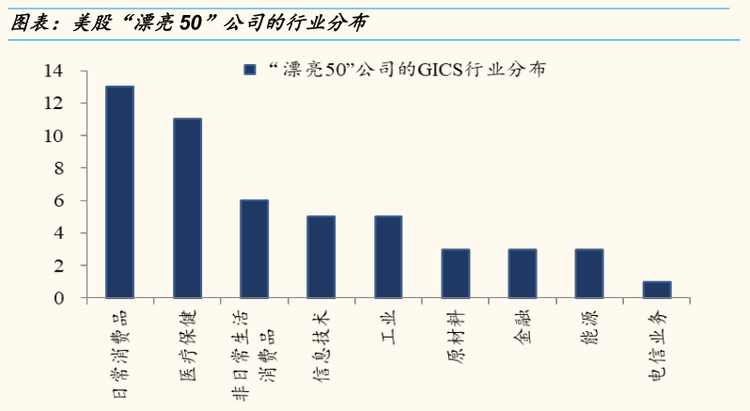

“漂亮50”(Nifty Fifty)是美国股票投资史上特定阶段出现的一个非正式术语,用来指20世纪六十和七十年代在纽约证券交易所交易的50只备受追捧的大盘股。

1966年至1982年期间,美国经济增速下滑,高增长难以为继,加上中东地区两次石油危机爆发,美国经济开始进入滞胀期,为对抗恶性通胀,沃尔克开启货币主义实验,采用高利率政策压制通胀。直至里根上任总统,开始大幅减税激发劳动力工作和企业投资意愿,为美国经济此后20多年的平稳发展期打下基础。总体来收,这一时期,美股实质上进入长期横盘,而以可口可乐(KO.US)、IBM Corp等为代表的“漂亮50”表现优异,其背后是美股投资理念转向价值投资转变及市场整体震荡下,资金向业绩好的成长股抱团的结果。

1983年后,经济改革的效果显现,企业信心得到恢复,美国经济进入新的发展期。冷战结束后,美国尖端科研成果民用化,推动信息技术革命到来,美国经济再度上扬。20世纪90年代的美股市场是机构投资者崛起的时代,养老金、保险资金等长期资金不断入市,持有股票资产长期在六成以上,成为推动美股行情持续的最大资金来源。之后,互联网时代开始,相关股票在资金追捧下,出现非理性上涨。2000年,美联储再度持续加息使得科网泡沫破灭,美股市场重挫。

2008年,美国房地产市场发生次贷危机,之后整个房地产市场崩溃,逐渐演变成一场国际金融危机。同年9月15日,雷曼兄弟公司申请破产,美国第三大投行美林公司被美国银行收购。随之而来的就是全球股市的新一轮暴跌,这一轮美股暴跌始于2007年10月底,结束于2009年3月底,长达1年3个月。

2008年金融危机后,美股科技公司逐渐成为上涨的主要动力,引领科技股浪潮,助推美股的近十年超级牛市。不过,2020年的疫情打断了这一趋势,2020年3月9日、12日、16日与18日,美国股市在连续8个交易日内,触发4次熔断。这4个交易日,道琼斯工业指数的跌幅分别为7.8%、10.0%、12.9%与6.3%。从历史上来看,2020年之前美国股市仅仅发生过一次熔断,这发生在1997年10月27日,道琼斯工业指数当日下跌了7.2%。

美股:即美国上市,不论注册地在哪里,但上市地在美国的公司的股票。

三大指数

美股三大指数,包括道琼斯工业指数、纳斯达克指数和标普500指数。

道琼斯工业平均指数(Dow Jones Industrial Average,DJIA,简称“道指”)是以价格平均数计算美国30家蓝筹公司的股价平均指数。该指数涵盖了除运输业和公用事业各个行业。

NASDAQ综合指数(Nasdaq Composite Index)是以在NASDAQ市场上市的、所有本国和外国的上市公司的普通股为基础计算的。该指数是 反映了纳斯达克证券市场行情变化的股票价格平均指数,基本指数为100,也被称为各工业门类的市场价值变化的晴雨表。目前,纳斯达克综合指数包括了5000多家公司,超过其他任何单一证券市场。

标普 500 指数被广泛认为是唯一衡量美国大盘股市场的最好指标。该指数成份股包括了美国500 家顶尖上市公司,占美国股市总市值约80%。

交易市场

美股的主要交易市场分别是纽约证券交易所、纳斯达克交易所和美国证券交易所。

OTC(Over-the-Counter),是在股票交易所以外的各种证券交易机构柜台上进行的股票交易市场。和交易所市场完全不同,OTC没有固定的场所,没有规定的成员资格,没有严格可控的规则制度,没有规定的交易产品和限制。

粉单市场的功能是为那些选择不在美国证券交易所或纳斯达克挂牌上市、或者不满足挂牌上市条件的股票提供交易流通的报价服务。粉单市场已纳入纳斯达克最底层的一级报价系统,是美国柜台交易(OTC)的初级报价形式。

交易制度

日内交易,也被称之为 T+0 交易,是指客户在同一交易日内,对某只股票或股票期权的头寸,进行买入卖出的交易(美国证券交易委员会规定,账户净资产不足25,000美元时,账户在连续5个交易日内只允许进行3次日内交易;当账户净资产大于25,000美元时,账户可以进行无限次的日内交易)。

交割制度

美股实行的是T+2交割制度,即交易发生后第二个工作日才能完成清算交割。

美股市场主要有科技股类、金融类、医药食品类、媒体类、汽车能源类、制造零售类等板块。

ETF

ETF的英文全称是Exchange Traded Funds,可以翻译为“交易所交易基金”。 ETF是一种跟踪市场指数、可以在证券交易所自由买卖的开放式股票基金。可简单理解为一种特殊形式的共同基金(Mutual Fund):发行机构把不同的股票买来,汇合到一起形成共同基金,然后再分成一小块一小块拿到股市上卖,它们就成了可以自由买卖的ETF指数基金。

美股ETF特点

有近一千种产品;种类繁多,有跟踪大盘指数的,也有跟踪行业指数的,还有跟踪其它国家股市的;更有追踪债券价格、黄金价格、石油价格、外汇价格、以及农产品价格等不同种类的ETF

ETF比较适合于中长线投资者,一般不会大起大落,风险相对较低

有杠杆ETF供投资者挑选,不过某些杠杆ETF的波动非常大,风险会放大

公司回购自身股票源于20世纪50年代,不过随后几十年内规模总体不大。但在次贷危机爆发之后,规模快速攀升。在2017、2018与2019年,标普500成分股总回购金额分别达到5390、8020与6065亿美元。在2018年,标普500与纳斯达克回购金额占总市值的比重分别达到2.89%与2.68%。上市公司进行股票回购的主要原因有:通过提高每股盈利来改善公司的盈利能力并进而推升股价、对管理层进行薪酬激励、向市场传递股价被低估的信号、解决股权激励后的控制权稀释、通过减少在外流通的股票来防止公司被恶意收购等。

指数型投资模式,是以复制指数构成股票组合作为资产配置方式。其特点和优势在于投资风险分散化、投资成本低廉、追求长期收益和投资组合透明化。其中被运用最多的便是指数型基金,它是一种以拟合目标指数、跟踪目标指数变化为原则,实现与市场同步成长的基金品种。被动型投资能够跑赢主动投资,是因为美股市场是一个成熟市场,定价效率较高,超额收益难以获得。量化宽松带来的美股牛市让许多股票同向而动,很难凸显差异化,导致对冲基金的优点无法施展。

截止2021年底,美国投资公司协会(ICI)数据显示,被动指数基金占到美股市值的16%,同时主动型基金的市值占比为14%,这意味着成本较低的被动型基金首次获得领先地位。

美国股市上的被动投资集中于ETF投资,而主动投资则集中于共同基金与对冲基金。以桥水公司为代表的美国知名对冲基金近年来实施的一系列新型交易策略,容易在市场动荡时期放大市场波动。

纳斯达克全球精选市场财务要求

纳斯达克全球精选市场财务要求(至少满足其中一类标准)财务要求 | 标准 1: | 标准 2: | 标准 3: | 标准 4: |

税前收入(税前由持续经营带来的收入) | 近三财年平均≥1100万美元且每年≥0且最近两年≥220万美元 | — | — | — |

现金流 | — | 近三财年平均≥2750万美元且每年≥0 | — | — |

市值 | — | 近12个月平均≥5500万美元 | 近12个月平均≥8500万美元 | 1600万美元 |

营收 | — | 上一财年≥1100万美元 | 上一财年≥900万美元 | — |

总资产 | — | — | — | 8000万美元 |

股东权益 | — | — | — | 5500万美元 |

标价 | $4 | $4 | $4 | $4 |

参考资料: | ||||

纳斯达克全球市场财务要求

纳斯达克全球市场财务要求(至少满足其中一类标准)要求 | 收入标准 | 权益标准 | 市值标准* | 总资产/总营收 标准 |

由持续性经营产生的税前收入(最近一个财年或最近三个财年中的两个财年) | 100万美元 | — | — | — |

股东权益 | 1500万美元 | 3000万美元 | — | — |

挂牌证券的市值 | — | — | 7500万美元 | — |

总资产及总营收(最近一个财年或近3个财年中的2个财年) | — | — | — | 7500万美元 |

公众持股 | 110万 | 110万 | 110万 | 110万 |

公众持股市值 | 800万美元 | 1800万美元 | 2000万美元 | 2000万美元 |

标价 | $4 | $4 | $4 | $4 |

股东人数 | 400 | 400 | 400 | 400 |

做市商 | 3 | 3 | 4 | 4 |

营运历史 | — | 2年 | — | — |

参考资料: | ||||

纳斯达克资本市场

纳斯达克资本市场(至少满足其中一类标准)要求 | 权益标准 | 挂牌证券市值标准* | 净收入标准 |

股东权益 | 500万美元 | 400万美元 | 400万美元 |

公众持股市值 | 1500万美元 | 1500万美元 | 500万美元 |

营运历史 | 2年 | — | — |

挂牌证券市值 | — | 5000万美元 | — |

由持续经营产生的收入(最近一个财年或最近三个财年中的两个财年) | — | — | 75万美元 |

公众持股 | 100万 | 100万 | 100万 |

股东人数 | 300 | 300 | 300 |

做市商 | 3 | 3 | 3 |

标价或收盘价 | $4 / $3 | $4 / $2 | $4 / $3 |

参考资料: | |||

公司治理要求

公司治理要求(必须同时满足)公司治理要求 | 说明 | 规则 |

年度及中期报告的发布 | 公司必须通过公司网站或电子邮件向股东提供年度及中期报告 | 5250(d) |

独立董事 | 公司董事会独立董事必须过半数 | 5605(b) |

审计委员会 | 公司必须设立由独立董事组成的审计委员会,成员须满足SEC规则10a-3的要求,且能力阅读理解财务报表。审计委员会至少3人,其中1人须有独立资深财务经验 | 5605(c) |

管理层薪酬 | 公司需要设立由独立董事组成薪酬委员会,至少2人。须通过 Rule 5605(d)(2)(A)独立测试。薪酬委员会决定或向全体董事会提交高管薪酬方案 | 5605(d) |

董事提名权 | 必须由独立董事选举或推荐董事候选人 | 5605(e) |

行为准则 | 公司必须采用适用于所有董事、职员和员工的行为准则 | 5610 |

年度会议 | 公司需要在财年内结束前召开股东大会 | 5620(a) |

代理权征集 | 公司需要为股东大会征集代理权 | 5620(b) |

法定人数 | 公司在其普通股股东会议上必须提供不少于其有表决权股份的33.1%的股份的法定人数 | 5620(c) |

利益冲突 | 公司必须对可能发生的利益冲突的所有关联交易进行适当的审查和监督 | 5630 |

股东批准事项 | 该公司被要求获得股东对某些证券的批准,包括:发行相当于≥20%流通股股权的并购事项,或关联方有≥5%流通股的收购意向;导致控制权变更的发行;股权补偿;在私募配售中,发行股票的数量相当于交易前未发行股票的20%或更多,其价格低于账面价值或市场价值 | 5635 |

投票权 | 公司的行动或发行不能违背或限制现有股东的投票权 | |

参考资料: | ||

至少满足其中一项的要求

纽交所上市要求1(非美国公司)财务标准 | 标准1收入 Rule 103.01B(I) | 标准2 固执/营收及现金流 Rule 103.01B(II)(a) | 标准3 估值/营收 Rule 103.01B(II)(b) | 标准4 关联公司 Rule 103.01B(III) |

调整后税前收入 | 近三财年平均≥1亿美元;且最近两财年,每年≥2千5百万美元 | |||

调整后现金流 | 近三财年平均≥1亿美元;且最近两财年,每年≥2千5百万美元 | |||

全球资本总值 | 5亿美元 | 7亿5千万美元 | 5亿美元 | |

营收 | 1亿美元 (最近12个月) | 750万美元 (最近财年) | ||

营运历史 | 12个月 | |||

参考资料: | ||||

必须全部满足的要求

纽交所NYSE 要求2(非美国公司)股权分配标准 103.1.a | 关联性 | 其它挂牌 |

整数股股东人数 | 5000 | 5000 |

公众持股数 | 250万 | 250万 |

公众持股市值 | 6千万美元 | 1亿美元 |

最低股价 | $4.00 | $4.00 |

参考资料: | ||

需具备以下4项条件:最少要有800名的股东(每名股东需拥有100股以上);最少要有500,000股的股数在市面上为大众所拥有;上个会计年度需有最低750,000美元的税前所得;市值最少要在3,000,000美元以上。

截止2023年2月23日,东方证券、兴业证券等12家券商已不受理内地投资者开港美股账户的服务,光大证券、海通证券、安信证券则只接受内地居民亲赴香港办理。根据多家券商的客服回应,这跟监管政策相关,何时恢复尚不能明确。

纳斯达克股票交易所(简称Nasdaq)

纳斯达克根据净利润、总资产、市值等标准将股票市场分为三个层次,分别为:纳斯达克全球精选市场 (NASDAQ-GS)、.纳斯达克全球市场、纳斯达克资本市场。

纽约证券交易所(New York Stock Exchange,简称NYSE)

在纽交所上市的中概股有阿里巴巴、跟谁学、新东方等。

美国证券交易所(American Stock Exchange,简称AMEX.)

美交所是美国第二大证券交易所和第三大证券交易市场,仅次于纽约证券交易所和纳斯达克场外证券交易市场,也是唯一一家能同时进行股票、期权和衍生产品交易的交易所,唯一一家关注于易被人忽略的中小市值公司并为其提供一系列服务来增加其关注度的交易所。

美股允许在持续交易时段外进行盘前盘后交易,盘前盘后的委托单将会被提交到交易所进行对盘撮合。纽交所和纳斯达克都有专门的盘前盘后交易时段,各券商对盘前盘后交易的时间段有不同要求。

美股的盘中交易时间为:美国东部时间(EST):周一至周五9: 30 –16: 00;对应的北京时间(冬令时11月 - 次年3月):22 : 30 – 隔日凌晨5 : 00,北京时间(夏令时3月 - 11月):21 : 30 – 隔日凌晨4 : 00。

美股没有“手”的概念,最小交易单位是1股。

不同于A股,美股没有单日涨跌幅限制,投资者需注意控制风险。

美股实行 T+0 交易制度,当天买入的股票可以当天卖出。但美股实行 T+2 交割制度,即交易后第二个工作日完成清算交割。

1933年,美国出台《证券法》,强调政府对证券发行活动的监管。1934年,美国又通过《证券交易法》,偏重于对证券交易和买卖活动的监管,特别关注对证券交易违法行为的查处和监控。这两部法律,形成了美国证券业监管体系的法理基础。有了这两部法律,美国联邦政府逐渐建立了美国联邦证券交易委员会。

集中式行政监管体制

根据美国1934年《证券交易法》的规定,证券交易委员会作为统一管理全国证券市场的最高行政机构,具有一定的立法及司法权,专门行使管理、监督全国证券发行与交易活动的职能,检查投资银行、证券发行人及大股东活动。美国联邦制定和颁布了一系列法律和法规,赋予证券交易委员会以更大的权限,包括调查权和处罚权。

金宇塔式的监管体制

在美国的股票市场上面实行分级监管,形成了一个监管金字塔。金字塔顶部是美国国会及美国证券和交易委员会对市场进行监督。金字塔下面则是自律组织。

分业经营制度

根据分业经营制度,把商业银行应与从事证券投资业务的证券商区分开来,即商业银行不得从事证券业务,证券商也不得从事商业银行业务。

禁止证券欺诈原则

根据此原则,所有公开发行的证券必须按照规定的格式进行登记,禁止使用不真实说明和其他欺诈手段销售证券,否则,证券发行人及相关中介机构将承担严重的民事、行政乃至刑事责任。

采用发行注册制并加强中介机构责任

美国公司上市采用注册制而非核准制。根据注册制,公司无论大小,也不管利润多少,甚至不论公司历史长短,只要全面履行了信息披露义务,均可以申请上市。

美国证券交易委员会(SEC)

SEC是根据《1934年证券交易法》成立、直属美国联邦政府的独立机关、准司法机构,负责美国的证券监督和管理工作,是美国证券业最高主管机关。美国证券交易委员会由五名委员组成,且任何单一政党占有的席次不能多于三席。主要的职责是保证公共公司不存在财务欺诈,提供误导性的信息,内幕交易或者其他违反各项证券交易法的行为。

美国金融业监管局(FINRA)

FINRA是美国金融业监管局的简称。美国金融业监管局是一个行业自治组织 。由全国证券交易商协会(NASD)和纽约证券交易所的执法部门合并而成立。受到证券交易委员会监督。虽然美国金融业监管局只是一个证券场外市场的自律监管组织,但是它监管对象包括4400家经纪公司、16.3万家分公司和63万名注册证券代表。保护所有在美国投资的个人,不论投资何种金融产品,从贷款买房到投资公司,都能得到应有的权利保护和利益保障。并且监管局还会向参与投资的公众普及相关的常识,也有教育的功能。另外,自治组织功能也会很强大,FINRA有权对触犯法律法规的企业和个人处以罚款,暂停执照或从行业中吊销。

财务会计准则委员会(FASB)

FASB是美国制定财务会计和报告准则的指定私营机构,它是一家非营利组织,财务会计准则委员会对于市场监管提供了有效的财务支撑。

历史下跌

美股历史上多次大幅下跌,以道琼斯工业指数为例:

道琼斯工业指数表现次数 | 开始 | 结束 | 持续天数(天) | 道琼斯指数跌幅 | 主要影响因素 |

第一次 | 1919年11月3日 | 1921年8月24日 | 651 | 46.58% | 第一次世界大战、西班牙流感爆发 |

第二次 | 1929年9月3日 | 1932年7月8日 | 1025 | 89.19% | 经济大萧条、股市泡沫破灭 |

第三次 | 1937年3月10日 | 1942年4月28日 | 1848 | 52.20% | 第二次世界大战爆发、美国经济波动 |

第四次 | 1966年2月9日 | 1970年5月26日 | 1547 | 33.92% | 越南战争爆发、美国经济波动 |

第五次 | 1973年1月11日 | 1974年12月6日 | 685 | 45.08% | 第一次石油危机、“水门事件”曝光 |

第六次 | 1987年8月25日 | 1987年10月19日 | 54 | 36.13% | 美国股市微观结构脆弱 |

第七次 | 2000年1月14日 | 2002年10月9日 | 985 | 37.85% | 互联网泡沫破灭、911事件爆发、财务造假丑闻 |

第八次 | 2007年10月9日 | 2009年3月9日 | 510 | 53.78% | 次贷危机逐渐演化成全球经济危机 |

(表格内容来源:)

近年下跌

2020年3月9日,受原油价格下跌及新冠肺炎疫情影响,美股重挫,触发熔断,以标普500指数举例,当日标普500跌6.7%,开盘市值蒸发了3万亿美元;3月12日,标普500再度大跌近10%,创下自1987年10月19日以来的最大单日跌幅;紧接着,3月16日,标普500指数开盘便触发熔断,这也是史上首次,并以11.98%的跌幅刷近33年来的最大单日跌幅;3月18日,标普500指数盘中下跌7.01%,迎来史上第五次,也是2020年的第四次熔断。

即中国概念股,是投资者对所有在海外上市的中国股票的统称。这些在海外上市公司的主要资产或主要业务集中在中国内地境内的一个或多个子公司。这些股票大多在美国的交易所上市。美国资本市场是容纳最多中概股,也是中概股融资规模最大的地方。根据Wind数据显示,截至2022年4月11日,境外的中概股已有377家,其中美股中概股280家。

2020年,新冠肺炎疫情在客观上助推了互联网新经济的快速发展,中概股在2020年全年涨幅54%。2021年初,中概股的总市值达到了历史峰值,阿里巴巴、腾讯、美团、京东、拼多多等中概股指标性公司股价均创新高,腾讯市值突破7万亿港元。但很快市场局面开始发生剧烈转向。进入2022年,随着俄乌冲突的爆发、中美监管摩擦的加剧,中概股爆发雪崩式下跌。

苹果公司 Apple, Inc. (aapl)

苹果公司成立于1977年1月3日,设计、生产和销售个人电脑、便携式数字音乐播放器和移动通信工具、各种相关软件、辅助设施、外围设备和网络产品等。销售方式包括在线商店、零售店、直销、转售和第三方批发等。此外,苹果还销售第三方产品、iPod和iPhone等兼容产品,包括应用软件、打印机、存储装置、音响、耳机和各种配件和外围设备。

苹果公司的产品主要面向教育界、创业者、消费者和商业以及政府用户。 苹果公司的个人计算机产品包括桌上型电脑和笔记本电脑、服务器、存储产品、相关设备和外围设备以及各种第三方硬件产品。苹果公司的软件产品和计算机技术包括操作系统、专业应用软件、面向用户、教育和商业的应用软件。音乐产品服务包括iPod系列产品以及在线发行第三方音乐、视频图书、音乐视频、电视剧和电影等。苹果的互联网软件和服务致力于借助并利用互联网推广公司产品和服务。苹果公司的无线联网产品可让你在家中或公司的几乎任何角落上网冲浪。

微软公司 Microsoft Corp.(NASDAQ:MSFT)

微软公司是全球领先的个人及商务软件开发商,总部设在华盛顿州雷德蒙市。该公司是一家软件平台厂商,提供Windows平台、服务器和工具,通过商业解决方案,帮助企业提高其整体竞争力,开发新的数字化家用技术和娱乐方式,促进移动计算和嵌入式装置的发展。微软通过合作伙伴业务模式,努力促进信息技术生态系统的建设。

微软为各种计算机安装设备驱动程序提供一系列的软件产品的开发、制造、授权和支持。微软公司还销售XBOX游戏、游戏控制台及Zune数字音乐播放器等。微软下设5个部门:客户事业部、服务器与开发工具事业部、在线服务业务事业部、微软商务应用事业部和微软娱乐和设备事业部。

新亚洲娱乐(英文名:ASIA ENTERTAINMENT GROUP LIMITED,全称:新亚洲娱乐联盟集团有限公司)是一家以从事戏剧制作人及杂项戏剧服务为主的企业,成立于1999年,位于香港特别行政区。旗下分公司包括虎威艺能创作有限公司(TGS HK)、稻草人娱乐创作社(Scarecrow Entertainment)、虎威王朝音乐创作股份有限公司(TGS Music)、虎威活力娱乐传播有限公司(TGS Taiwan)、AK Entertainment(Korea)以及AEG Korea等。

印度孟买SENSEX30指数(又称孟买敏感指数)为印度最被广泛使用的指数,为投资印度的重要参考指标,是由孟买证券交易所发行。由于各类媒体提到的“印度股市”,实际上都是孟买股票交易所,因此,该交易所的SENSEX-30指数几乎成了印度股市的代名词。